Кто должен подавать декларацию

Физические лица в следующих случаях:

- если они являются ИП на общей системе налогообложения;

- если они занимаются частной практикой (например, частные врачи, адвокаты, нотариусы и др.);

- при получении доходов от продажи своего имущества, от выигрыша в лотерею и т.п.;

- при получении доходов от источников за пределами России;

- при желании получить налоговые вычеты, не предоставленные налоговыми агентами (стандартные, социальные, имущественные и т.д.) и др.

Срок подачи декларации

Декларация подается ежегодно в срок не позднее 30 апреля года, следующего за налоговым периодом (налоговый период – календарный год). Если срок подачи выпадает на выходной день, то он переносится на ближайший рабочий день.

С учетом переносов декларацию за 2015 год нужно сдать в срок не позднее 4 мая 2016 года.

Какие разделы заполнять

Форма налоговой декларации включает в себя: титульный лист, разделы 1, 2 и листы А, Б, В, Г, Д1, Д2, Е1, Е2, Ж, З, И.

Титульный лист и разделы 1, 2 заполняются обязательно, а все прочие разделы заполняются по необходимости.

Чтобы узнать, нужно ли заполнять те или иные необязательные листы декларации, воспользуемся следующей таблицей:

| Наименование раздела | Кто заполняет | Что отражается |

|---|---|---|

| Лист А | Физические лица | Доходы, полученные от источников в РФ |

| Лист Б | Физические лица – налоговые резиденты РФ * | Доходы, полученные от источников за пределами РФ |

| Лист В | ИП и лица, занимающиеся частной практикой | Доходы от предпринимательской деятельности и частной практики |

| Лист Г | Физические лица | Доходы, не подлежащие налогообложению |

| Лист Д1 | Физические лица – налоговые резиденты РФ * (в отношении доходов, облагаемых по ставке 13%, за исключением дивидендов) | Имущественные налоговые вычеты по расходам на приобретение жилья |

| Лист Д2 | Имущественные налоговые вычеты при продаже имущества | |

| Лист Е1 | Стандартные и социальные вычеты | |

| Лист Е2 | Социальные вычеты на дополнительное пенсионное страхование и инвестиционные вычеты | |

| Лист Ж | Профессиональные налоговые вычеты | |

| Лист З | Физические лица | Доходы от операций с ЦБ и ФИСС |

| Лист И | Доходы от участия в инвестиционных товариществах |

* - Налоговым резидентом признается человек, проживающий на территории России больше 183 календарных дней за последние 12 месяцев.

Проверка декларации

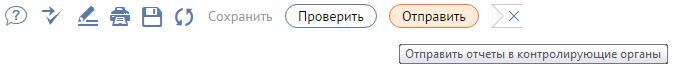

Когда декларация будет заполнена, необходимо провести ее проверку. Для этого в программе предусмотрена специальная опция «Проверить отчеты» .

После того, как программа проверит декларацию, будет выдан результат проверки:

Если декларация заполнена правильно, то ее можно отправить в контролирующие органы. Для этого в программе используется опция «Отправить» .

Заполнение декларации происходит в следующем порядке. Сначала заполняются необходимые листы с А по И. Затем на основании сведений, отраженных в этих листах, заполняют раздел 2, а потом раздел 1 декларации.

Строка «ИНН» в каждом разделе декларации указывается автоматически из карточки регистрации клиента в системе «СБИС». Порядковый номер страницы также заполняется автоматически.

- Титульный лист

- Раздел 1. Сведения о суммах налога, подлежащих уплате (доплате) в бюджет / возврату из бюджета

- Раздел 2. Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке

- Лист А. Доходы от источников в Российской Федерации

- Лист Б. Доходы от источников за пределами Российской Федерации, облагаемые налогом по ставке

- Лист В. Доходы, полученные от предпринимательской, адвокатской деятельности и частной практики

- Лист Г. Расчет суммы доходов, неподлежащей налогообложению

- Лист Д1. Расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества

- Лист Д2. Расчет имущественных налоговых вычетов по доходам от продажи имущества

- Лист Е1. Расчет стандартных и социальных налоговых вычетов

- Лист Е2. Расчет социальных налоговых вычетов, установленных подпунктами 4 и 5 пункта 1 статьи 219 Налогового кодекса Российской Федерации, а также инвестиционных налоговых вычетов, установленных статьей 219.1 Налогового кодекса Российской Федерации

- Лист Ж. Расчет профессиональных налоговых вычетов, установленных пунктами 2, 3 статьи 221 Налогового кодекса Российской Федерации, а также налоговых вычетов, установленных абзацем вторым подпункта 2 пункта 2 статьи 220 Налогового кодекса Российской Федерации

- Лист З. Расчет налогооблагаемого дохода от операций с ценными бумагами и операций с финансовыми инструментами срочных сделок

- Лист И. Расчет налогооблагаемого дохода от участия в инвестиционных товариществах

Титульный лист

В титульном листе налогоплательщиком заполняются все реквизиты, кроме раздела «Заполняется работником налогового органа».

При заполнении поля «Номер корректировки» в первичной декларации автоматически проставляется «0», в уточненной за соответствующий период необходимо указать номер корректировки (например, «1», «2» и т. д.).

В поле «Налоговый период (код)» автоматически указывается «34», что соответствует периоду, равному календарному году.

В поле «Налоговый период» указывается год, за который представляется декларация.

При заполнении поля «Представляется в налоговый орган (код)» отражается код налогового органа, в котором зарегистрирован человек. Он выбирается из справочника. По умолчанию в поле автоматически проставляется код, который был указан при регистрации клиента в системе.

В разделе «Сведения о налогоплательщике» указываются:

- код страны, который выбирается из справочника (для россиян – «643»);

- код категории налогоплательщика, который выбирается из списка (например, для ИП – «720», адвоката – «740» и т.д.);

- фамилия, имя, отчество (при наличии), а также дата и место рождения физического лица в соответствии с паспортом.

В разделе «Сведения о документе, удостоверяющем личность» указываются:

- код вида документа, который выбирается из справочника (для паспорта – «21»);

- серия и номер документа;

- дата выдачи и название органа, выдавшего документ.

В поле «Статус налогоплательщика» указывается «1», если физическое лицо является налоговым резидентом либо «2» - если нерезидентом.

В поле «Адрес места жительства (места пребывания) налогоплательщика» выбирается «1», если у человека есть прописка в России, «2» - если имеется регистрация по местопребыванию. Далее указывается индекс, код региона, район, город, населенный пункт, улица, номер дома, строения и квартиры на основании записи в паспорте или свидетельстве о регистрации по местожительству (местопребыванию).

Поле «Адрес места жительства за пределами Российской Федерации» заполняется только нерезидентами.

При заполнении поля «Номер контактного телефона» указывается номер телефона налогоплательщика или его представителя.

При заполнении поля «На ____ страницах» указывается количество страниц, на которых составлена декларация. Значение поля заполняется автоматически и пересчитывается при изменении состава декларации (добавлении/удалении разделов).

В поле «с приложением подтверждающих документов или их копий на ___ листах» отражается количество листов подтверждающих документов и (или) их копий (при их наличии), например, оригинал (или заверенная копия) доверенности, подтверждающей полномочия представителя налогоплательщика (если расчет подает представитель налогоплательщика).

В разделе титульного листа «Достоверность и полноту сведений подтверждаю: » указывается:

1 - если документ представлен налогоплательщиком,

2 - если документ подается представителем налогоплательщика. При этом указывается наименование представителя и документа, подтверждающего его полномочия.

Также на титульном листе, в поле «Достоверность и полноту сведений подтверждаю» указывается дата.

Если налогоплательщик зарегистрирован в системе «СБИС», то все эти поля заполняются автоматически.

Раздел 1. Сведения о суммах налога, подлежащих уплате (доплате) в бюджет / возврату из бюджета

Раздел 1 заполняется на основании данных, отраженных во всех разделах 2 декларации.

Раздел 1 заполняется отдельно по каждому коду ОКТМО и коду бюджетной классификации (КБК) налоговых доходов бюджетов соответственно.

В строке 010 указывается признак суммы налога:

- «1» - если по результатам расчетов определились суммы налога, подлежащие уплате (доплате) в бюджет;

- «2» - если суммы налога, подлежащие возврату из бюджета;

- «3» - если отсутствуют суммы налога, подлежащие уплате (доплате) или возврату из бюджета.

В зависимости от признака, указанного в строке 010, по-разному будут заполняться прочие строки раздела 1.

| Код строки | Признак суммы налога (стр. 010) | ||

|---|---|---|---|

| 1 – уплата (доплата) в бюджет | 2 – возврат из бюджета | 3 – отсутствие уплаты (доплаты) в бюджет или возврат из бюджета | |

| 020 | КБК доходов, по которым зачисляется налог, подлежащий уплате (доплате) в бюджет | КБК доходов, по которым производится возврат суммы налога из бюджета | КБК доходов, по которым налог не подлежит ни уплате (доплате) в бюджет, ни возврату из бюджета |

| 030 | ОКТМО по месту жительства (месту учета), на территории которого осуществляется уплата (доплата) налога | ОКТМО по месту жительства (месту учета), на территории которого осуществлялась уплата налога, переплата которого подлежит возврату из бюджета. Если налог удерживался налоговым агентом, то код по ОКТМО заполняется из сведений по форме 2-НДФЛ | ОКТМО по месту жительства (месту учета) физического лица |

| 040 | Итоговая сумма налога, подлежащая уплате (доплате) в бюджет | Проставляется ноль | Проставляется ноль |

| 050 | Проставляется ноль | Итоговая сумма налога, подлежащая возврату из бюджета | Проставляется ноль |

Раздел 1 можно заполнить вручную либо автоматически, кликнув по строке «Рассчитать раздел 1 (по введенным данным в Приложениях)».

Раздел 2. Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке

Раздел 2 заполняется автоматически (кроме строк 110, 122, 123) на основании данных, указанных в листах А – И.

Раздел 2 заполняется отдельно для каждой налоговой ставки. Чтобы создать новый раздел в программе предусмотрена опция «Добавить страницу».

В строке 001 указывается налоговая ставка.

По строке 010 отражается общая сумма дохода, облагаемого по конкретной ставке, которую получил налогоплательщик за календарный год. Доход определяется путем сложения сумм следующих строк (с учетом налоговой ставки):

стр. 010 = стр. 070 листа А + стр. 070 листа Б + стр. 110 листа В + стр. 120 листа Е2

При заполнении строки 010 не учитываются доходы в виде дивидендов, а также в виде сумм прибыли контролируемых иностранных компаний.

По строке 020 отражаются доходы, не подлежащие налогообложению, которые переносятся из строки 200 листа Г (для ставки 13%) или строки 220 листа Г (для ставки 35%).

В строке 030 рассчитывается сумма доходов, подлежащих налогообложению:

стр. 030 = стр. 010 – стр. 020

По строке 040 указывается общая сумма налоговых вычетов, уменьшающих полученные доходы:

стр. 040 = стр. 120 листа В + стр. 180 листа Д1 + стр. 190 листа Д1 + стр. 210 листа Д1 + стр. 220 листа Д1 + стр. 170 листа Д2 + стр. 190 листа Е1 + стр. 110 листа Е2 + стр. 150 листа Ж

Строка 040 заполняется только в отношении доходов, облагаемых по налоговой ставке 13%.

По строке 050 указываются расходы по операциям с ценными бумагами и в рамках участия в инвестиционных товариществах:

стр. 050 = стр. 533 листа З + стр. 370 листа И

Сумма строк 040 и 050 в совокупности не может превышать значения строки 030.

По строке 051 отражается общая сумма доходов, полученных физическим лицом в виде дивидендов и (или) сумм прибыли контролируемых иностранных компаний. Строка 051 рассчитывается так:

стр. 051 = стр. 080 листа А (в отношении доходов, полученных в виде дивидендов) + стр. 070 листа Б (в отношении доходов, полученных в виде дивидендов или прибыли контролируемых иностранных компаний)

В строке 060 рассчитывается налоговая база:

стр. 060 = стр. 030 + стр. 051 – стр. 040 – стр. 050

Если налоговая база получилась отрицательная или равна нулю, то в строке 060 указывается ноль.

В строке 070 отражается сумма налога, исчисленная к уплате в бюджет:

стр. 070 = стр. 060 * стр. 001 / 100

В строке 080 указывается общая сумма налога, удержанная у источника выплаты дохода. Эта строка соответствует сумме строк 100 листа А (с учетом налоговой ставки).

По строке 090 отражается сумма налога, удержанная с доходов, полученных в виде материальной выгоды. Эта строка переносится из строк 100 листа А по доходам в виде материальной выгоды, облагаемым по ставке 35%.

Строка 090 заполняется налоговыми резидентами, получившими от налогового органа подтверждение права на имущественный вычет по расходам на новое строительство либо приобретение имущества, после того, как налог с доходов в виде материальной выгоды, полученной от экономии на процентах за пользование ими заемными (кредитными) средствами, выданными на эти цели, был фактически удержан налоговыми агентами по ставке 35 %.

По строке 100 указывается сумма фактически уплаченных авансовых платежей по налогу, подлежащая зачету. Значение этой строки переносится из строки 140 листа В.

По строке 110 указывается сумма фактически уплаченных фиксированных авансовых платежей по налогу, подлежащая зачету.

Строку 110 заполняют иностранные граждане, осуществляющие трудовую деятельность по найму у физических лиц для личных, домашних и иных подобных нужд, не связанных с осуществлением предпринимательской деятельности.

По строке 120 отражается сумма налога, уплаченная в иностранных государствах и подлежащая зачету. Значение строки соответствует сумме строк 130 листа Б (су четом налоговой ставки).

В строке 121 указывается сумма налога, исчисленная к уплате (доплате) в бюджет (с учетом налоговой ставки):

стр. 121 = стр. 070 – стр. 080 – стр. 090 – стр. 100 – стр. 110 – стр. 120

Если результат получился отрицательным или равным нулю, то в строке 121 указывается ноль.

По строке 122 указывается сумма налога, уплаченная в связи с применением патентной системы налогообложения, подлежащая зачету.

По строке 123 указывается сумма уплаченного торгового сбора, подлежащая зачету.

В строке 130 рассчитывается сумма налога, подлежащая уплате (доплате) в бюджет (с учетом налоговой ставки):

стр. 130 = стр. 121 – стр. 122 – стр. 123

Если результат получился отрицательным или равным нулю, то в строке 130 указывается ноль.

В строке 140 рассчитывается сумма налога, подлежащая возврату из бюджета (с учетом налоговой ставки):

стр. 140 = (стр. 080 + стр. 090 + стр. 100 + стр. 110) – стр. 070

Если результат получился отрицательным или равным нулю, то в строке 140 указывается ноль.

Лист А. Доходы от источников в Российской Федерации

Лист А заполняется по доходам, полученным по каждому источнику выплаты (от юридических и физических лиц) в Российской Федерации.

Лист А заполняется отдельно в отношении доходов, облагаемых по разным налоговым ставкам.

Чтобы заполнить лист А, нужно кликнуть по полю «Добавить строку» и ввести необходимые сведения:

- налоговую ставку, по которой облагается доход;

- код вида дохода, который выбирается из соответствующего перечня;

- наименование источника выплаты дохода (название организации или ФИО ИП (физического лица), от которых получен доход);

- ИНН, КПП и код по ОКТМО источника выплаты дохода.

По строке 070 отражается сумма дохода, полученного от данного источника выплаты.

По строке 080 указывается сумма облагаемого дохода.

По строке 090 автоматически рассчитывается сумма исчисленного налога:

стр. 090 = стр. 080 * налоговая ставка / 100

По строке 100 отражается сумма удержанного налога (если источник выплаты дохода – налоговый агент).

Сведения по доходам, полученным от налоговых агентов по трудовым и гражданско-правовым договорам, берутся из справок, представленных агентами по форме 2-НДФЛ.

Лист Б. Доходы от источников за пределами Российской Федерации, облагаемые налогом по ставке

Лист Б заполняется по доходам, полученным по каждому источнику выплаты (от юридических и физических лиц) за пределами Российской Федерации.

Лист Б заполняется гражданами, являющимися налоговыми резидентами РФ, отдельно в отношении доходов, облагаемых по разным налоговым ставкам.

В строке 001 указывается налоговая ставка.

Чтобы заполнить лист Б, нужно кликнуть по полю «Добавить строку» и ввести необходимые сведения:

- код страны, от источника в которой был получен доход (выбирается из классификатора стран мира);

- наименование источника выплаты дохода;

- код валюты (выбирается из классификатора кодов вида валют).

В строке 031 выбирается код вида дохода: при отражении дохода в виде суммы прибыли контролируемой иностранной компании указывается «1», прочие доходы – «2».

По строке 040 указывается дата получения дохода.

По строке 050 отражается курс иностранной валюты к рублю, установленный Банком России на дату получения дохода.

По строке 060 указывается сумма дохода в иностранной валюте.

По строке 070 автоматически рассчитывается сумма дохода в пересчете на рубли:

стр. 070 = стр. 060 * стр. 050

По строке 080 указывается дата уплаты налога.

По строке 090 отражается курс иностранной валюты к рублю, установленный Банком России на дату уплаты налога.

По строке 100 указывается сумма налога, уплаченная в иностранном государстве в иностранной валюте. Основанием является документ о полученном доходе и об уплате налога за пределами России.

Если от одного и того же источника выплаты доход был получен неоднократно, то суммы дохода, уплаченные суммы налога и курсы валют указываются отдельно на каждую дату получения дохода и уплаты налога.

По строке 110 автоматически рассчитывается сумма налога, уплаченная в иностранном государстве, в пересчете на рубли:

стр. 110 = стр. 100 * стр. 090

По строке 120 указывается сумма налога, рассчитанная в России по соответствующей ставке:

стр. 120 = стр. 070 * стр. 001 / 100

Сумма налога по строке 120 рассчитывается с учетом предусмотренных законодательством налоговых вычетов, применяемых в отношении таких доходов.

По строке 130 отражается сумма налога, подлежащая зачету в России. Она должна соответствовать сумме налога, указанной по строке 110, но не может превышать сумму налога, отраженную по строке 120.

Строка 130 заполняется только при условии, что между Россией и иностранным государством заключено соглашение об избежании двойного налогообложения.

Лист В. Доходы, полученные от предпринимательской, адвокатской деятельности и частной практики

Лист В заполняется гражданами, являющимися ИП, адвокатами, нотариусами, арбитражными управляющими, а также главами крестьянских (фермерских) хозяйств.

Лист В заполняется отдельно по каждому виду деятельности.

Чтобы заполнить лист В, нужно кликнуть по полю «Добавить строку» и ввести необходимые сведения.

В строке 010 выбирается соответствующий вид деятельности.

В строке 020 выбирается код вида предпринимательской деятельности в соответствии с ОКВЭД.

Строка 020 не заполняется лицами, которые в строке 010 указали коды: «2», «3» и «4».

По строке 030 отражается сумма дохода, полученная по указанному виду деятельности.

По строке 040 автоматически рассчитывается сумма фактически произведенных расходов:

стр. 040 = стр. 050 + стр. 060 + стр. 070 + стр. 090

В строках 050-090 эти расходы расшифровываются:

- материальные расходы (строка 050);

- амортизация (строка 060);

- расходы на оплату труда (строка 070), в том числе расходы на выплаты по трудовым договорам (строка 080);

- прочие расходы (строка 090).

По строке 100 указывается сумма профессионального налогового вычета в пределах норматива (в размере 20% от суммы дохода):

стр. 100 = стр. 030 * 0,20

Строка 100 заполняется только в случае, если ИП не имеет документально подтвержденных расходов.

По строке 110 автоматически рассчитывается общая сумма дохода как сумма значений показателя строк 030 по каждому виду деятельности.

По строке 120 указывается сумма профессионального налогового вычета как сумма значений показателя строк 040 по каждому виду деятельности или в размере 20 % от общей суммы доходов, полученных от предпринимательской деятельности (стр. 110 * 0,20), если расходы не могут быть документально подтверждены.

По строке 130 указывается сумма начисленных авансовых платежей в соответствии с налоговыми уведомлениями ИФНС.

По строке 140 отражается сумма фактически уплаченных авансовых платежей.

По строке 150 указывается год регистрации крестьянского (фермерского) хозяйства.

По строке 160 отражаются доходы, не подлежащие налогообложению.

Значение по строке 160 не может превышать величину показателя, указанную по строке 030.

Строки 150–160 заполняются только главами крестьянских (фермерских) хозяйств.

По строкам 170-180 указывается сумма самостоятельно скорректированной налоговой базы и налога.

Строки 170-180 заполняют только ИП, которые участвовали в контролируемых сделках, самостоятельно скорректировали налоговую базу и хотят доплатить налог.

Лист Г. Расчет суммы доходов, не подлежащей налогообложению

Лист Г заполняется физическими лицами при получении доходов, не подлежащих налогообложению.

По строке 010 указывается сумма единовременной материальной помощи, полученной от всех работодателей, при рождении ребенка.

По строке 020 указывается сумма дохода, отраженного в строке 010, освобождаемого от налогообложения:

стр. 020 = стр. 010, но не более 50000 руб. * кол-во детей

По строкам 030, 050, 070, 090, 110 указываются суммы полученных конкретных видов доходов (материальная помощь, подарки, призы и др.).

По строкам 040, 060, 080, 100, 120 автоматически рассчитываются суммы данных видов доходов, не подлежащие налогообложению. По каждому из указанных в строках 030, 050, 070, 090, 110 доходов установлена необлагаемая налогом сумма в размере 4000 руб., т.е.:

стр. 040 = стр. 030, но не более 4000 руб.

стр. 060 = стр. 050, но не более 4000 руб.

стр. 080 = стр. 070, но не более 4000 руб.

стр. 100 = стр. 090, но не более 4000 руб.

стр. 120 = стр. 110, но не более 4000 руб.

По строке 130 отражается сумма помощи и стоимость подарков, полученных некоторыми категориями физических лиц (ветераны и инвалиды ВОВ, узники концлагерей и др.).

По строке 140 автоматически рассчитывается сумма дохода, указанного в строке 130, не подлежащая налогообложению:

стр. 140 = стр. 130, но не более 10000 руб.

По строке 150 указывается сумма уплаченных работодателем дополнительных страховых взносов на накопительную пенсию.

По строке 160 автоматически рассчитывается сумма дохода, указанного в строке 150, не подлежащая налогообложению:

стр. 160 = стр. 150, но не более 12000 руб.

По строке 170 отражается количество фактически отработанных полных месяцев.

По строке 180 указывается общая сумма дохода, полученного в натуральной форме в качестве оплаты труда по итогам фактически отработанных месяцев.

По строке 190 указывается сумма дохода, отраженного в строке 180, не подлежащая налогообложению.

Строки 170-190 заполняются при получении доходов в натуральной форме в качестве оплаты труда от сельскохозяйственных товаропроизводителей.

По строке 200 автоматически рассчитывается общая сумма доходов, не подлежащая налогообложению:

стр. 200 = стр. 020 + стр. 040 + стр. 060 + стр. 080 + стр. 100 + стр. 120 + стр. 140 + стр. 160 + стр. 190

Значение строки 200 переносится в строку 020 раздела 2 (ставка 13%).

По строке 210 указывается общая стоимость любых выигрышей и призов, полученных в конкурсах, играх и других мероприятиях в целях рекламы товаров (работ, услуг).

По строке 220 автоматически рассчитывается сумма дохода, указанного в строке 210, не подлежащая налогообложению:

стр. 220 = стр. 210, но не более 4000 руб.

Значение строки 220 переносится в строку 020 раздела 2 (ставка 35%).

Лист Д1. Расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества

Лист Д1 заполняется физическими лицами - налоговыми резидентами при осуществлении расходов, связанных с приобретением (строительством) объектов недвижимости.

В части 1 листа Д1 приводятся сведения о каждом объекте имущества, по которому рассчитывается либо рассчитывался ранее имущественный налоговый вычет, и произведенных расходах.

Чтобы заполнить сведения об объекте необходимо кликнуть по полю «Добавить строку» и ввести следующие данные:

- в строке 010 выбрать из перечня код наименования объекта;

- в строке 020 выбрать из перечня вид собственности на объект;

- в строке 030 выбрать признак налогоплательщика;

- в строке 040 цифру «1» указывают только пенсионеры, которые хотят воспользоваться правом переноса части вычета на предыдущие периоды, остальные указывают «0»;

- в строке 050 – адрес объекта недвижимости (индекс, код региона, район, город, улица, дом и т.д.);

- в строке 060 - дата акта о передаче квартиры, комнаты или доли (долей) в них;

- в строке 070 - дата регистрации права собственности на жилой дом, квартиру, комнату или долю (доли) в них;

- в строке 080 - дата регистрации права собственности на земельный участок;

- в строке 090 - дата заявления о распределении имущественного налогового вычета (если объект находится в общей совместной собственности);

- в строке 100 - доля (доли) в приобретаемом праве собственности;

- в строке 110 – год начала использования имущественного вычета;

- в строке 120 – сумма фактически произведенных расходов на приобретение (строительство) объекта, но не более установленного лимита (не более 2 млн. руб.);

- в строке 130 – сумма фактически уплаченных процентов по кредитам (займам), израсходованным на приобретение (строительство) объекта (с 01.01.2014 г. не более 3 млн. руб.).

В части 2 листа Д1 производится расчет имущественного налогового вычета.

По строке 140 указывается сумма имущественного вычета по расходам на приобретение (строительство) объекта, учтенная за предыдущие налоговые периоды на основании ранее представленных деклараций, а также сумма вычета, полученного у налогового агента.

По строке 150 указывается сумма имущественного вычета по уплаченным процентам по займам (кредитам), учтенная за предыдущие налоговые периоды на основании ранее представленных деклараций, а также сумма вычета, полученного у налогового агента.

По строке 160 указывается остаток имущественного вычета по расходам на приобретение (строительство) объекта, перешедший с предыдущего налогового периода.

стр. 160 = стр. 230 за предыдущий налоговый период

По строке 170 указывается остаток имущественного вычета по уплаченным процентам, перешедший с предыдущего налогового периода.

стр. 170 = стр. 240 за предыдущий налоговый период

По строке 180 указывается сумма имущественного вычета по расходам на приобретение (строительство) объекта, предоставленного в отчетном налоговом периоде налоговым агентом.

По строке 190 указывается сумма имущественного вычета по уплаченным процентам, предоставленного в отчетном налоговом периоде налоговым агентом.

По строке 200 автоматически рассчитывается величина налоговой базы по доходам, облагаемым по ставке 13%, за минусом налоговых вычетов:

стр. 200 = стр. 010 раздела 2 – (стр. 200 листа Г + стр. 190 листа Е1 + стр. 110 листа Е2 + стр. 533 листа З + стр. 370 листа И + стр. 120 листа В + стр. 170 листа Д2 + стр. 150 листа Ж + стр. 180 листа Д1 + стр. 190 листа Д1)

По строке 210 указывается общая сумма расходов на приобретение (строительство) объекта, принимаемая для целей имущественного налогового вычета за отчетный налоговый период на основании декларации.

стр. 210 <= стр. 200

По строке 220 указывается общая сумма расходов на уплату процентов, принимаемая для целей имущественного налогового вычета за отчетный налоговый период на основании декларации.

стр. 220 <= стр. 200 – стр. 210

По строке 230 указывается остаток имущественного вычета по расходам на приобретение (строительство) объекта, переходящий на следующий налоговый период:

стр. 230 = стр. 120 – (стр. 140 + стр. 180 + стр. 210)

По строке 240 указывается остаток имущественного вычета по уплаченным процентам, переходящий на следующий налоговый период:

стр. 240 = стр. 130 – (стр. 150 + стр. 190 + стр. 220)

При заполнении листа Д1 необходимо обратить внимание на соблюдение следующих условий:

(стр. 210 + стр. 220) <= стр. 200

(стр. 140 + стр. 180 + стр. 210 + стр. 230) <= стр. 120

Лист Д2. Расчет имущественных налоговых вычетов по доходам от продажи имущества

Лист Д2 заполняется физическими лицами - налоговыми резидентами при получении доходов от продажи имущества.

В части 1 листа Д2 производится расчет имущественного налогового вычета при получении доходов от продажи жилых домов, квартир, комнат, дач, садовых домиков, земельных участков и долей в них.

По строкам 010, 030, 050 отражаются суммы дохода, полученные от продажи вышеуказанного имущества либо долей в нем, от всех источников выплаты.

По строкам 020, 040, 060 указываются суммы соответствующих налоговых вычетов. При этом должны выполняться следующие условия:

стр. 020 = стр. 010, но не более 1000000 руб.

стр. 040 = стр. 030, но не более 1000000 руб. * размер доли

стр. 060 = стр. 050, но не более размера фактически произведенных и документально подтвержденных расходов, связанных с приобретением имущества либо долей в нем

В части 2 листа Д2 производится расчет имущественного налогового вычета при получении доходов от продажи иного имущества.

По строкам 070, 090, 110, 130 отражаются суммы дохода, полученные от продажи иного имущества (как движимого, так и недвижимого) от всех источников выплаты.

По строкам 080, 100, 120, 140 указываются суммы соответствующих налоговых вычетов. При этом должны выполняться следующие условия:

стр. 080 = стр. 070, но не более 250000 руб. (в отношении иного недвижимого имущества)

стр. 100 = стр. 090, но не более размера фактически произведенных и документально подтвержденных расходов, связанных с приобретением имущества (в отношении иного недвижимого имущества)

стр. 120 = стр. 110, но не более 250000 руб. (в отношении прочего имущества)

стр. 140 = стр. 130, но не более размера фактически произведенных и документально подтвержденных расходов, связанных с приобретением имущества (в отношении прочего имущества)

В части 3 листа Д2 рассчитывается сумма имущественного вычета по доходам от изъятия имущества для государственных или муниципальных нужд.

По строке 150 указывается сумма полученного от всех источников дохода, а по строке 160 – сумма налогового вычета, которая равна выкупной стоимости земельного участка и (или) расположенного на нем объекта недвижимого имущества.

стр. 160 <= стр. 150

В части 4 листа Д2, в строке 170, автоматически рассчитывается общая сумма вычетов:

стр. 170 = стр. 020 + стр. 040 + стр. 060 + стр. 080 + стр. 100 + стр. 120 + стр. 140 + стр. 160

Лист Е1. Расчет стандартных и социальных налоговых вычетов

Лист Е1 заполняется физическими лицами - налоговыми резидентами.

В части 1 листа Е1 производится расчет стандартных вычетов.

По строке 010 указывается сумма стандартного вычета, предоставляемого некоторым категориям граждан (например, чернобыльцы, инвалиды ВОВ и др.) в размере 3000 руб. ежемесячно:

стр. 010 = 3000 руб. * кол-во мес.

По строке 020 указывается сумма стандартного вычета, предоставляемого некоторым категориям граждан (например, инвалиды I и II групп, герои СССР и РФ и др.) в размере 500 руб. ежемесячно:

стр. 020 = 500 руб. * кол-во мес.

По строке 030 отмечается, сколько месяцев доход человека не превышал 280000 руб. Этот показатель важен для расчета вычетов на детей (строки 040-070), так как он предоставляется до месяца, в котором доход превысит эту сумму.

По строкам 040-070 отражаются суммы стандартных вычетов на детей, предоставленных по различным основаниям.

В строке 080 автоматически рассчитывается сумма стандартных вычетов:

стр. 080 = стр. 010 (или стр. 020) + стр. 040 + стр. 050 + стр. 060 + стр. 070

В части 2 листа Е1 производится расчет социальных вычетов, в отношении которых не применяется ограничение 120000 руб.

По строке 090 указывается сумма социального вычета в размере пожертвований на благотворительные цели. При этом вычет не должен превышать 25 % дохода гражданина, полученного в налоговом периоде, т.е.:

стр. 090 <= стр. 030 раздела 2 (ставка 13%) * 25/100

По строке 100 отражается сумма социального вычета в размере расходов, направленных на обучение детей по очной форме, но не более 50000 руб. на каждого ребенка на обоих родителей.

Если обучение ребенка производилось за счет средств материнского капитала, то социальный вычет не предоставляется.

По строке 110 указывается сумма социального вычета в размере фактически произведенных расходов на дорогостоящее лечение.

В строке 120 автоматически рассчитывается сумма социальных вычетов по части 2 листа Е1:

стр. 120 = стр. 090 + стр. 100 + стр. 110

В части 3 листа Е1 производится расчет социальных вычетов, в отношении которых применяется ограничение 120000 руб.

По строке 130 указываются расходы человека на собственное обучение и (или) на обучение брата (сестры) в возрасте до 24 лет по очной форме.

По строке 140 отражаются суммы, израсходованные на лечение и приобретение медикаментов (кроме дорогостоящего лечения).

По строке 150 отражаются расходы на добровольное страхование жизни (при условии, что договор заключен на срок не менее 5 лет).

По строке 160 отражаются расходы в виде пенсионных и страховых взносов, уплаченных на накопительную пенсию. Эта строка заполняется автоматически:

стр. 160 = стр. 100 листа Е2

В строке 170 автоматически рассчитывается сумма социальных вычетов по части 3 листа Е1:

стр. 170 = стр. 130 + стр. 140 + стр. 150 + стр. 160

Значение по строке 170 не должно превышать установленное ограничение – 120000 руб.

По строке 171 указывается общая сумма социальных вычетов, предоставленных в налоговом периоде налоговыми агентами.

В строке 180 автоматически рассчитывается общая сумма социальных вычетов, указанных в частях 2 и 3 листа Е1:

стр. 180 = стр. 120 + стр. 170 – стр. 171

В части 4 листа Е1, в строке 190 автоматически рассчитывается сумма стандартных и социальных вычетов:

стр. 190 = стр. 080 + стр. 180

Лист Е2. Расчет социальных налоговых вычетов, установленных подпунктами 4 и 5 пункта 1 статьи 219 Налогового кодекса Российской Федерации, а также инвестиционных налоговых вычетов, установленных статьей 219.1 Налогового кодекса Российской Федерации

Лист Е2 заполняется физическими лицами - налоговыми резидентами.

В части 1 листа Е2 производится расчет социальных вычетов в виде пенсионных и страховых взносов, уплаченных на накопительную пенсию.

Чтобы начать заполнение листа Е2, необходимо кликнуть по строке «Новая запись» и ввести данные.

В строках 010-030 указываются следующие сведения:

- ИНН, КПП и наименование НПФ или страховой организации, с которой заключен договор;

- код вида договора.

В строках 040-050 указываются реквизиты договора, заключенного с НПФ или страховой организацией: дата и номер договора.

По строке 060 отражается сумма фактически уплаченных в налоговом периоде взносов по договору.

По строке 070 отражается сумма взносов, принимаемая к вычету.

По строке 080 указывается сумма фактически уплаченных в налоговом периоде дополнительных страховых взносов.

По строке 090 отражается сумма дополнительных взносов, принимаемая к вычету.

В части 2 листа Е2, в строке 100 автоматически рассчитывается общая сумма взносов, принимаемая к вычету:

стр. 100 = стр. 070 + стр. 090

В части 3 листа Е2 производится расчет инвестиционных налоговых вычетов.

По строке 110 указывается сумма инвестиционного вычета в сумме денежных средств, внесенных в налоговом периоде на индивидуальный инвестиционный счет.

Значение строки 110 не может превышать 400000 руб.

По строке 120 указывается сумма инвестиционного вычета, предоставленного в предшествующих налоговых периодах и подлежащая восстановлению (в случае прекращения договора на ведение индивидуального инвестиционного счета до истечения установленного срока).

Лист Ж. Расчет профессиональных налоговых вычетов, установленных пунктами 2, 3 статьи 221 Налогового кодекса Российской Федерации, а также налоговых вычетов, установленных абзацем вторым подпункта 2 пункта 2 статьи 220 Налогового кодекса Российской Федерации

Лист Ж заполняется физическими лицами - налоговыми резидентами, получившими доходы от источников, указанных в листах А и Б.

Лист Ж заполняется отдельно по доходам, полученным от источников в Российской Федерации и за ее пределами.

В строке 001 выбирается:

- «1» - если доходы получены от источников в РФ;

- «2» - если доходы получены за пределами РФ.

В строках 010, 030, 050, 070, 090, 110, 130 указываются полученные суммы соответствующих видов дохода (доход по договорам гражданско-правового характера, авторские вознаграждения, доход от продажи доли в уставном капитале и т.д.).

В строках 020, 040, 060, 080, 100, 120, 140 отражаются суммы фактически произведенных и документально подтвержденных расходов, связанных с извлечением соответствующих видов доходов и принимаемых к вычету. При этом должны соблюдаться следующие условия:

стр. 020 <= стр. 010

стр. 040 <= стр. 030

стр. 060 <= стр. 050

стр. 080 <= стр. 070

стр. 100 <= стр. 090

стр. 120 <= стр. 110

стр. 140 <= стр. 130

Строки 050-060 заполняются только при отсутствии у лица документов, подтверждающих произведенные расходы. В этом случае строки 030-040 не заполняются.

В строке 150 автоматически рассчитывается общая сумма расходов, принимаемых к вычету:

стр. 150 = стр. 020 + стр. 040 + стр. 060 + стр. 080 + стр. 100 + стр. 120 + стр. 140

Лист З. Расчет налогооблагаемого дохода от операций с ценными бумагами и операций с финансовыми инструментами срочных сделок

В части 1 листа З определяются итоговые показатели по операциям с ценными бумагами.

По строке 101 отражается общая сумма доходов от реализации (погашения) ценных бумаг, обращающихся на РЦБ.

По строке 102 указываются расходы, связанные с извлечением дохода от реализации (погашения) ценных бумаг.

В строку 103 автоматически из строки 405 переносятся убытки по операциям РЕПО, объектом которых являются ценные бумаги:

стр. 103 = стр. 405

В строку 104 автоматически из строки 411 переносятся убытки, полученные по договорам займа ценными бумагами:

стр. 104 = стр. 411

По строке 105 указывается сумма процентного (купонного) расхода, признаваемого в случае открытия короткой позиции по ценным бумагам, предусматривающим начисление процентного (купонного) дохода.

В строке 106 автоматически рассчитывается сумма расходов, уменьшающая доходы от реализации ценных бумаг:

стр. 106 = стр. 102 + стр. 103 + стр. 104 + стр. 105

В строке 107 автоматически рассчитывается налоговая база по результатам совершенных операций:

стр. 107 = стр. 101 – стр. 106, если стр. 101 > стр. 106

В строке 108 автоматически рассчитывается убыток, полученный по результатам совершенных операций:

стр. 108 = стр. 106 – стр. 101, если стр. 106 > стр. 101

В строку 109 из строки 310 переносятся убытки, полученные в отчетном налоговом периоде по операциям с финансовыми инструментами срочных сделок (ФИСС):

стр. 109 = стр. 310 при условии, что стр. 109 <= стр. 107

В строку 110 из строки 525 переносятся убытки прошлых налоговых периодов по операциям с ценными бумагами, признаваемые в текущем налоговом периоде:

стр. 110 = стр. 525 при условии, что стр. 110 <= стр. 107

По строке 111 отражается сумма налогооблагаемого дохода по результатам совершенных операций с ценными бумагами.

Строки 109-111 заполняются лицами, получившими по итогам налогового периода положительный финансовый результат по операциям с ценными бумагами.

По строке 112 отражается сумма убытка, полученного в отчетном налоговом периоде по операциям с ценными бумагами, обращающимися на организованном РЦБ, принимаемая в уменьшение финансового результата, полученного по отдельным операциям с ценными бумагами, не обращающимися на организованном РЦБ, которые на момент их приобретения относились к ценным бумагам, обращающимся на организованном РЦБ. Значение строки 112 переносится в строку 203 и не может превышать значения строки 108, т.е.:

стр. 112 <= стр. 108

По строке 113 отражается сумма убытка, полученного в отчетном налоговом периоде по операциям с ценными бумагами, обращающимися на организованном РЦБ, принимаемая в уменьшение налоговой базы по операциям с ФИСС. Значение строки 113 переносится в строку 306 и не может превышать разности значений строк 108 и 112, т.е.:

стр. 113 <= стр. 108 – стр. 112

В строке 114 автоматически рассчитывается сумма полученного убытка, принимаемая в уменьшение налоговой базы будущих периодов:

стр. 114 = стр. 108 – стр. 112 – стр. 113

Строки 112-114 заполняются лицами, получившими по итогам налогового периода отрицательный финансовый результат по операциям с ценными бумагами.

В части 2 листа З определяются итоговые данные по операциям с ценными бумагами, не обращающимися на организованном РЦБ, но которые на момент их приобретения относились к ценным бумагам, обращающимся на организованном РЦБ.

По строке 201 указывается сумма доходов по таким операциям.

По строке 202 отражаются расходы, связанные с приобретением, хранением и реализацией таких ценных бумаг.

В строку 203 сумма убытка переносится из строки 112, при этом должно соблюдаться следующее условие:

стр. 203<= стр. 201 – стр. 202

В строке 204 автоматически рассчитывается налогооблагаемый доход по результатам совершенных операций:

стр. 204 = стр. 201 – стр. 202 – стр. 203

В части 3 листа З определяются итоговые показатели по операциям с ценными бумагами, не обращающимися на организованном РЦБ.

По строке 205 указывается сумма доходов по таким операциям.

По строке 206 отражаются расходы, связанные с приобретением, хранением и реализацией таких ценных бумаг.

В строку 207 автоматически из строки 406 переносятся убытки по операциям РЕПО, объектом которых являются такие ценные бумаги:

стр. 207 = стр. 406

В строку 208 автоматически из строки 412 переносятся убытки, полученные по договорам займа такими ценными бумагами:

стр. 208 = стр. 412

По строке 209 указывается сумма процентного (купонного) расхода, признаваемого в случае открытия короткой позиции по ценным бумагам, предусматривающим начисление процентного (купонного) дохода.

По строке 210 отражается сумма убытка, полученного при выходе их инвестиционного товарищества, которая не может превышать значения строки 340 листа И.

стр. 210 <= стр. 340 листа И

В строке 211 автоматически рассчитывается сумма расходов, уменьшающая величину доходов:

стр. 211 = стр. 206 + стр. 207 + стр. 208 + стр. 209 + стр. 210

В строке 212 автоматически рассчитывается налогооблагаемый доход по результатам совершенных операций:

стр. 212 = стр. 205 – стр. 211

В части 4 листа З отражаются итоговые показатели по операциям с ФИСС, обращающимися на организованном РЦБ, базисным активом которых являются ценные бумаги, фондовые индексы.

По строке 301 указываются полученные доходы, а по строке 302 расходы, понесенные по таким операциям.

В строке 303 автоматически рассчитывается налоговая база по результатам совершенных операций:

стр. 303 = стр. 301 – стр. 302, если стр. 301 > стр. 302

В строке 304 автоматически рассчитывается убыток, полученный по результатам совершенных операций:

стр. 304 = стр. 302 – стр. 301, если стр. 302 > стр. 301

По строке 305 отражаются убытки по операциям с ФИСС, полученные в прошлых налоговых периодах. При этом должно выполняться следующее условие:

стр. 305 <= стр. 303

В строку 306 сумма убытка переносится из строки 113, при этом должно соблюдаться следующее условие:

стр. 306<= стр. 303

В строку 307 сумма убытка переносится из строки 319, при этом должно соблюдаться следующее условие:

стр. 307<= стр. 303

По строке 308 отражается сумма налогооблагаемого дохода по результатам совершенных операций.

Строки 305-308 заполняются лицами, получившими по итогам налогового периода положительный финансовый результат по операциям с ФИСС.

По строке 309 отражаются убытки, полученные от операций с ФИСС, обращающимися на организованном РЦБ, базисным активом которых являются ценные бумаги, фондовые индексы, принимаемые в уменьшение налоговой базы по операциям с такими же ФИСС. Значение строки 309 переносится в строку 317.

По строке 310 указываются убытки, полученные в отчетном налоговом периоде по операциям с ФИСС, обращающимися на организованном рынке, базисным активом которых являются ценные бумаги, фондовые индексы, принимаемые в уменьшение налоговой базы по операциям с ценными бумагами, обращающимися на организованном РЦБ. Значение строки 310 переносится в строку 109.

В строке 311 рассчитывается сумма убытка, которую можно учесть в налоговой базе будущих периодов по операциям с ФИСС, обращающимися на организованном рынке:

стр. 311 = стр. 304 –стр. 309 – стр. 310

Строки 309-311 заполняются лицами, получившими по итогам налогового периода отрицательный финансовый результат по операциям с ФИСС.

В части 5 листа З отражаются итоговые показатели по операциям с ФИСС, обращающимися на организованном РЦБ, базисным активом которых не являются ценные бумаги, фондовые индексы.

По строке 312 указываются полученные доходы, а по строке 313 расходы, понесенные по таким операциям.

В строке 314 автоматически рассчитывается налоговая база по результатам совершенных операций:

стр. 314 = стр. 312 – стр. 313, если стр. 312 > стр. 313

В строке 315 автоматически рассчитывается убыток, полученный по результатам совершенных операций:

стр. 315 = стр. 313 – стр. 312, если стр. 313 > стр. 312

По строке 316 отражаются убытки по операциям с ФИСС, полученные в прошлых налоговых периодах. При этом должно выполняться следующее условие:

стр. 316 <= стр. 314

В строку 317 сумма убытка переносится из строки 309, при этом должно соблюдаться следующее условие:

стр. 317 <= стр. 314

По строке 318 отражается сумма налогооблагаемого дохода по результатам совершенных операций.

По строке 319 указывается сумма убытка, полученного от операций с ФИСС, обращающимися на организованном рынке, базисным активом которых не являются ценные бумаги, фондовые индексы, принимаемая в уменьшение налоговой базы по операциям с такими же ФИСС. Значение строки 319 переносится в строку 307.

В строке 320 рассчитывается сумма убытка, которую можно учесть в налоговой базе будущих периодов по соответствующим операциям:

стр. 320 = стр. 315 – стр. 319

В части 6 листа З определяются итоговые показатели по операциям с ФИСС, не обращающимися на организованном рынке.

По строке 321 указываются доходы, а по строке 322 расходы, полученные (понесенные) по таким операциям.

В строке 323 автоматически рассчитывается налогооблагаемый доход по результатам операций:

стр. 323 = стр. 321 – стр. 322

В части 7 листа З определяются итоговые данные по операциям РЕПО, объектом которых являются ценные бумаги.

По строке 401 отражаются полученные доходы, а в строке 402 расходы, понесенные в результате совершения операций РЕПО.

В строке 403 автоматически рассчитывается налогооблагаемый доход по результатам совершенных операций:

стр. 403 = стр. 401 – стр. 402, если стр. 401 > стр. 402

В строке 404 автоматически рассчитывается убыток, полученный по результатам совершенных операций:

стр. 404 = стр. 402 – стр. 401, если стр. 402 > стр. 401

По строке 405 указывается сумма убытка по операциям РЕПО, принимаемого в уменьшение выручки от реализации (погашения) ценных бумаг, обращающихся на организованном РЦБ. Значение строки 405 переносится в строку 103.

По строке 406 указывается сумма убытка по операциям РЕПО, принимаемого в уменьшение выручки от реализации (погашения) ценных бумаг, не обращающихся на организованном РЦБ. Значение строки 406 переносится в строку 207.

Сумма строк 405 и 406 не должна превышать значения строки 404, т.е.:

стр. 405 + стр. 406 <= стр. 404

В части 8 листа З определяются итоговые показатели по операциям займа ценными бумагами.

По строке 407 отражаются полученные доходы, а в строке 408 расходы, понесенные в результате совершения операций займа.

В строке 409 автоматически рассчитывается налогооблагаемый доход по результатам совершенных операций:

стр. 409 = стр. 407 – стр. 408, если стр. 407 > стр. 408

В строке 410 автоматически рассчитывается убыток, полученный по результатам совершенных операций:

стр. 410 = стр. 408 – стр. 407, если стр. 408 > стр. 407

По строке 411 указывается сумма убытка по операциям займа, принимаемого в уменьшение выручки от реализации (погашения) ценных бумаг, обращающихся на организованном РЦБ. Значение строки 411 переносится в строку 104.

По строке 412 указывается сумма убытка по операциям займа, принимаемого в уменьшение выручки от реализации (погашения) ценных бумаг, не обращающихся на организованном РЦБ. Значение строки 412 переносится в строку 208.

Сумма строк 411 и 412 не должна превышать значения строки 410, т.е.:

стр. 411 + стр. 412 <= стр. 410

В части 9 листа З отражаются суммы убытков по операциям с ценными бумагами и ФИСС, полученных в прошлых налоговых периодах.

Лица, которые не имели на начало отчетного периода остатка неперенесенного убытка, не заполняют эту часть листа З.

В строке 501 автоматически рассчитывается остаток неперенесенного на начало налогового периода убытка по операциям с ценными бумагами, обращающимися на организованном РЦБ:

стр. 501 = стр. 502 + стр. 503 + стр. 504 + стр. 505 + стр. 506 + стр. 507 + стр. 508 + стр. 509 + стр. 510 + стр. 511

По строкам 502-511 остаток убытка отражается в хронологическом порядке в разрезе налоговых периодов, по итогам которых он образовался. При этом убыток, полученный в наиболее раннем налоговом периоде, указывается в перечне первым. Чтобы заполнить строки 502-511, нужно кликнуть по строке «Новая запись».

В строке 512 автоматически рассчитывается остаток неперенесенного на начало налогового периода убытка по операциям с ФИСС:

стр. 512 = стр. 513 + стр. 514 + стр. 515 + стр. 516 + стр. 517 + стр. 518 + стр. 519 + стр. 520 + стр. 521 + стр. 522

Суммы убытков по строкам 513-522 указываются аналогично убыткам, которые отражаются в строках 502-511.

В строку 523 автоматически из строки 107 переносится налоговая база по операциям с ценными бумагами, обращающимися на организованном РЦБ:

стр. 523 = стр. 107

В строку 524 автоматически из строк 303 и 314 переносится налоговая база по операциям с ФИСС, обращающимися на организованном РЦБ:

стр. 524 = стр. 303 + стр. 314

По строке 525 отражаются убытки прошлых налоговых периодов по операциям с ценными бумагами, обращающимися на организованном РЦБ, на которые уменьшается налоговая база отчетного периода. Значение строки 525 переносится в строку 110.

По строке 526 отражаются убытки прошлых налоговых периодов по операциям с ФИСС, обращающимися на организованном РЦБ, на которые уменьшается налоговая база текущего периода. Значение строки 526 переносится в строки 305 и 316. При этом должно соблюдаться условие:

стр. 305 + стр. 316 <= стр. 526

В строке 527 автоматически рассчитывается остаток неперенесенного убытка по операциям с ценными бумагами, обращающимися на организованном РЦБ:

стр. 527 = стр. 501 – стр. 525

В строке 528 автоматически рассчитывается остаток неперенесенного убытка по операциям с ФИСС, обращающимися на организованном РЦБ:

стр. 528 = стр. 512 – стр. 526

В части 10 листа З рассчитываются убытки, переходящие на будущие налоговые периоды.

В строке 529 автоматически рассчитывается сумма убытка по операциям с ценными бумагами, которая переносится на будущие периоды:

стр. 529 = стр. 114 + стр. 527

В строке 530 автоматически рассчитывается сумма убытка по операциям с ФИСС, которая переносится на будущие периоды:

стр. 530 = стр. 311 + стр. 320 + стр. 528

Суммы убытков в строках 529 и 530 переносятся соответственно в строки 501 и 512 листа З налоговой декларации за следующий налоговый период.

В части 11 листа З приводятся итоговые показатели по всем совершенным операциям с ценными бумагами и ФИСС.

В строке 531 автоматически рассчитывается общая сумма выручки по всем операциям:

стр. 531 = стр. 101 + стр. 201 + стр. 205 + стр. 301 + стр. 312 + стр. 321 + стр. 401 + стр. 407

В строке 532 автоматически рассчитывается общая сумма налогооблагаемого дохода по всем операциям:

стр. 532 = стр. 111 + стр. 204 + стр. 212 + стр. 308 + стр. 318 + стр. 323 + стр. 403 + стр. 409

В строке 533 автоматически рассчитывается сумма расходов (убытков), принимаемая к вычету:

стр. 533 = стр. 531 – стр. 532

Лист И. Расчет налогооблагаемого дохода от участия в инвестиционных товариществах

В части 1 листа И определяются итоговые показатели по совокупности операций с ценными бумагами, обращающимися на организованном РЦБ, совершенных в рамках инвестиционного товарищества.

По строке 010 отражаются доходы от осуществления таких операций.

По строкам 020 и 030 указываются расходы по таким операциям, а также сумма вознаграждения управляющему.

По строке 040 указываются убытки, полученные по таким операциям в прошлых налоговых периодах.

В строке 050 автоматически рассчитывается сумма налогооблагаемого дохода по результатам совершенных операций:

стр. 050 = стр. 010 – стр. 020 – стр. 030 – стр. 040, если стр. 010 > стр. 020 + стр. 030 + стр. 040

В строке 060 автоматически рассчитывается сумма убытка по результатам совершенных операций:

стр. 060 = стр. 020 + стр. 030 – стр. 010, если стр. 010 < стр. 020 + стр. 030

В части 2 листа И определяются итоговые показатели по совокупности операций с ценными бумагами, не обращающимися на организованном РЦБ, совершенных в рамках инвестиционного товарищества.

По строке 070 отражаются доходы от осуществления таких операций.

По строкам 080 и 090 указываются расходы по таким операциям, а также сумма вознаграждения управляющему.

По строке 100 указываются убытки, полученные по таким операциям в прошлых налоговых периодах.

В строке 110 автоматически рассчитывается сумма налогооблагаемого дохода по результатам совершенных операций:

стр. 110 = стр. 070 – стр. 080 – стр. 090 – стр. 100, если стр. 070 > стр. 080 + стр. 090 + стр. 100

В строке 120 автоматически рассчитывается сумма убытка по результатам совершенных операций:

стр. 120 = стр. 080 + стр. 090 – стр. 070, если стр. 070 < стр. 080 + стр. 090

В части 3 листа И определяются итоговые показатели по совокупности операций с ФИСС, не обращающимися на организованном РЦБ, совершенных в рамках инвестиционного товарищества.

По строке 130 отражаются доходы от осуществления таких операций.

По строкам 140 и 150 указываются расходы по таким операциям, а также сумма вознаграждения управляющему.

По строке 160 указываются убытки, полученные по таким операциям в прошлых налоговых периодах.

В строке 170 автоматически рассчитывается сумма налогооблагаемого дохода по результатам совершенных операций:

стр. 170 = стр. 130 – стр. 140 – стр. 150 – стр. 160, если стр. 130 > стр. 140 + стр. 150 + стр. 160

В строке 180 автоматически рассчитывается сумма убытка по результатам совершенных операций:

стр. 180 = стр. 140 + стр. 150 – стр. 130, если стр. 130 < стр. 140 + стр. 150

В части 4 листа И определяются итоговые показатели по операциям с долями участия в уставном капитале организаций, совершенных в рамках инвестиционного товарищества.

По строке 190 отражаются доходы от осуществления таких операций.

По строкам 200 и 210 указываются расходы по таким операциям, а также сумма вознаграждения управляющему.

По строке 220 указываются убытки, полученные по таким операциям в прошлых налоговых периодах.

В строке 230 автоматически рассчитывается сумма налогооблагаемого дохода по результатам совершенных операций:

стр. 230 = стр. 190 – стр. 200 – стр. 210 – стр. 220, если стр. 190 > стр. 200 + стр. 210 + стр. 220

В строке 240 автоматически рассчитывается сумма убытка по результатам совершенных операций:

стр. 240 = стр. 200 + стр. 210 – стр. 190, если стр. 190 < стр. 200 + стр. 210

В части 5 листа И определяются итоговые показатели по прочим операциям, совершенным в рамках инвестиционного товарищества.

По строке 250 отражаются доходы от осуществления таких операций.

По строкам 260 и 270 указываются расходы по таким операциям, а также сумма вознаграждения управляющему.

По строке 280 указываются убытки, полученные по таким операциям в прошлых налоговых периодах.

В строке 290 автоматически рассчитывается сумма налогооблагаемого дохода по результатам совершенных операций:

стр. 290 = стр. 250 – стр. 260 – стр. 270 – стр. 280, если стр. 250 > стр. 260 + стр. 270 + стр. 280

В строке 300 автоматически рассчитывается сумма убытка по результатам совершенных операций:

стр. 300 = стр. 260 + стр. 270 – стр. 250, если стр. 250 < стр. 260 + стр. 270

В части 6 листа И рассчитываются показатели в случае выхода из инвестиционного товарищества, а также выдела доли имущества.

По строке 310 отражаются доходы, полученные при выходе из инвестиционного товарищества.

По строке 320 указывается сумма вклада в товарищество.

В строке 330 автоматически рассчитывается налогооблагаемый доход от осуществления данных операций:

стр. 330 = стр. 310 – стр. 320, если стр. 310 > стр. 320

В строке 340 автоматически рассчитывается сумма убытка по результатам совершенных операций:

стр. 340 = стр. 320 – стр. 310, если стр. 320 > стр. 310

В части 7 листа И определяются итоговые показатели по всем операциям, совершенным в рамках инвестиционного товарищества.

В строке 350 автоматически рассчитывается сумма полученных доходов:

стр. 350 = стр. 010 + стр. 070 + стр. 130 + стр. 190 + стр. 250 + стр. 310

В строке 360 автоматически рассчитывается общая сумма налогооблагаемого дохода:

стр. 360 = стр. 050 + стр. 110 + стр. 170 + стр. 230 + стр. 290 + стр. 330

В строке 370 автоматически рассчитывается сумма расходов, принимаемых к вычету:

стр. 370 = стр. 350 – стр. 360