Декларацию по налогу на добавленную стоимость должны сдавать:

- организации и ИП, которые продают товары, оказывают услуги, выполняют работы;

- налоговые агенты, которые удерживают и перечисляют НДС за другие организации — например, при покупке или аренде имущества у госорганов, иностранных компаний (ст. 24 НК РФ).

Срок сдачи

Ежеквартально до 25 числа месяца, следующего за отчетным периодом.

Как сформировать

ONLINE.SBIS.RU

ONLINE.SBIS.RU

СБИС 2.4

СБИС 2.4

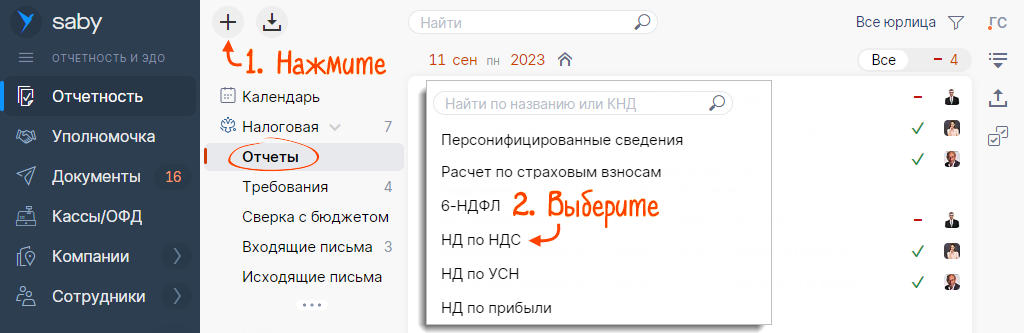

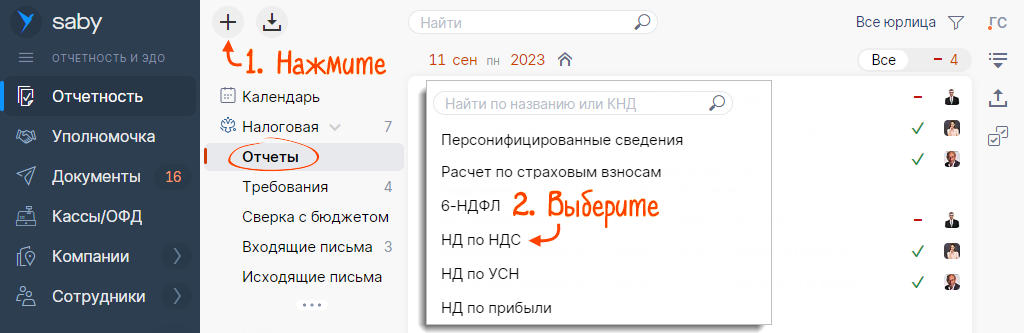

- В разделе «Отчетность/Налоговая/Отчеты» нажмите

и выберите форму «НД по НДС».

и выберите форму «НД по НДС».

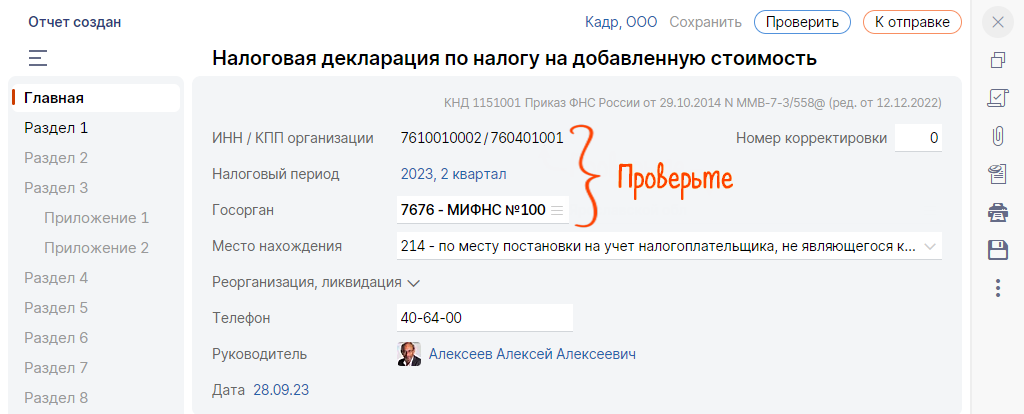

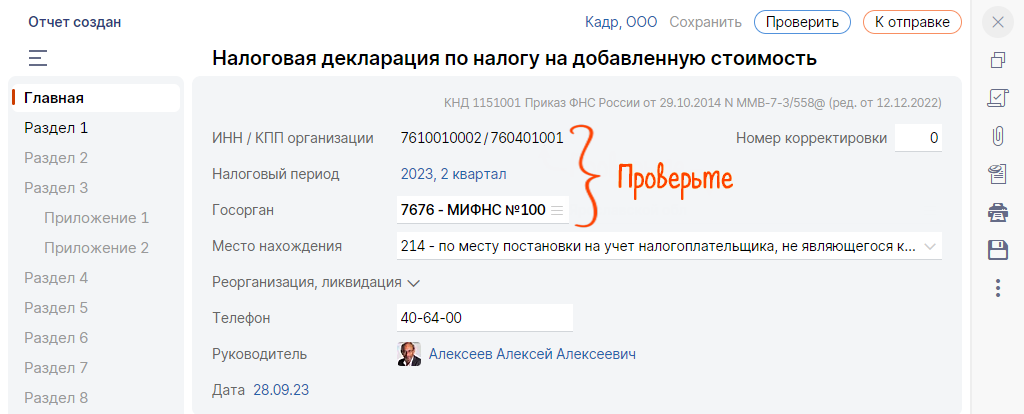

- В разделе «Главная» проверьте, правильно ли указаны налогоплательщик, налоговая инспекция и отчетный период.

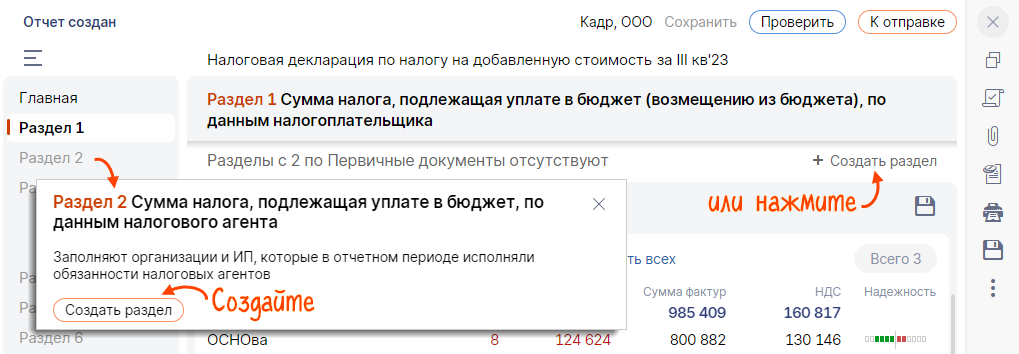

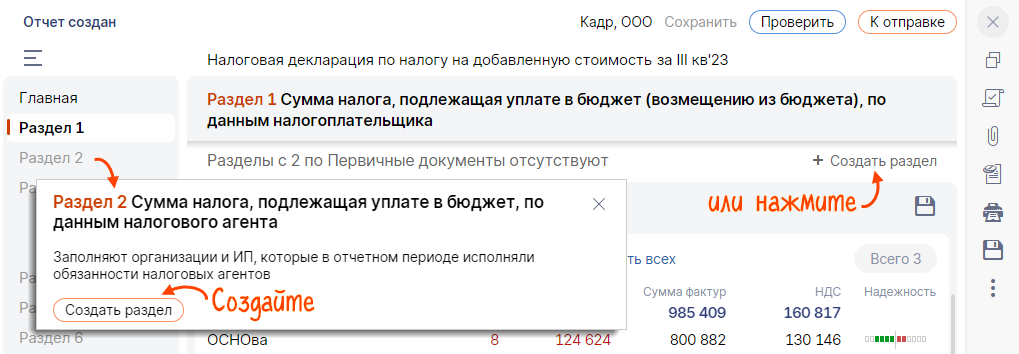

- Заполните разделы 2-7. Для этого кликните название в меню и нажмите «Создать раздел». Либо пролистайте страницу до нужного раздела.

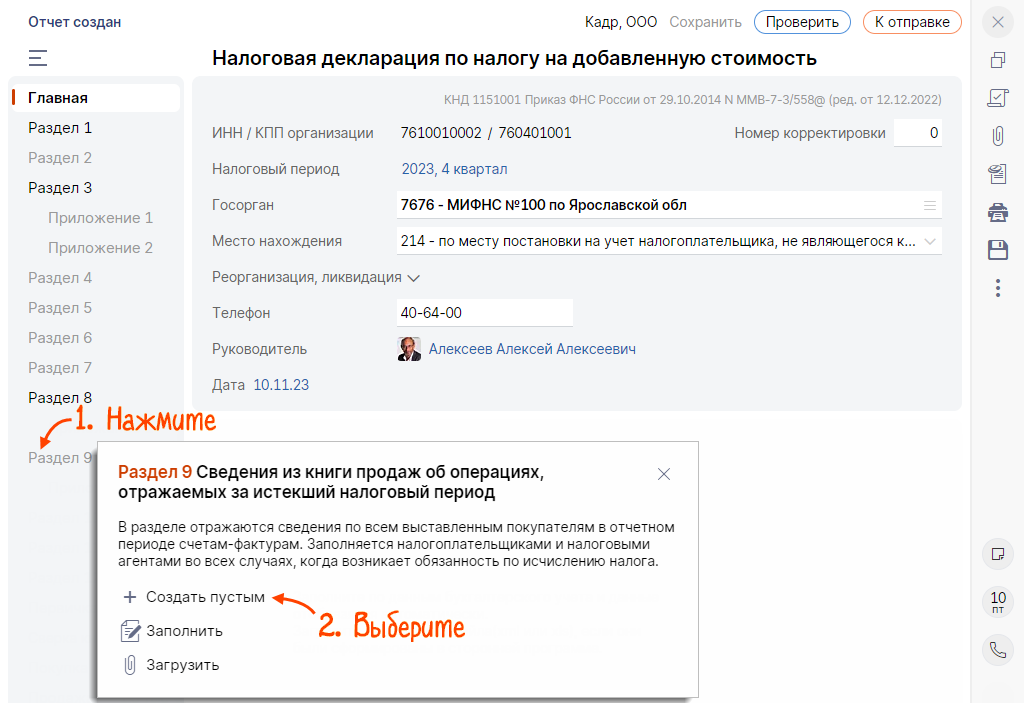

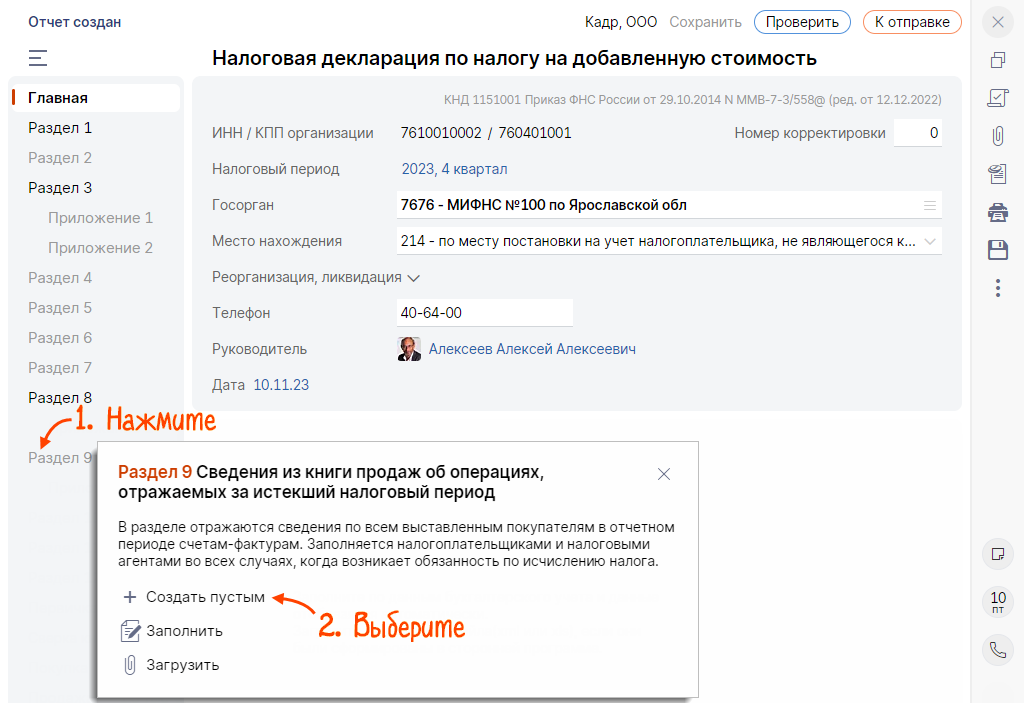

- Создайте разделы 8-12 и укажите сведения о счетах-фактурах.

- В отчете кликните «Раздел» и выберите «Создать пустым».

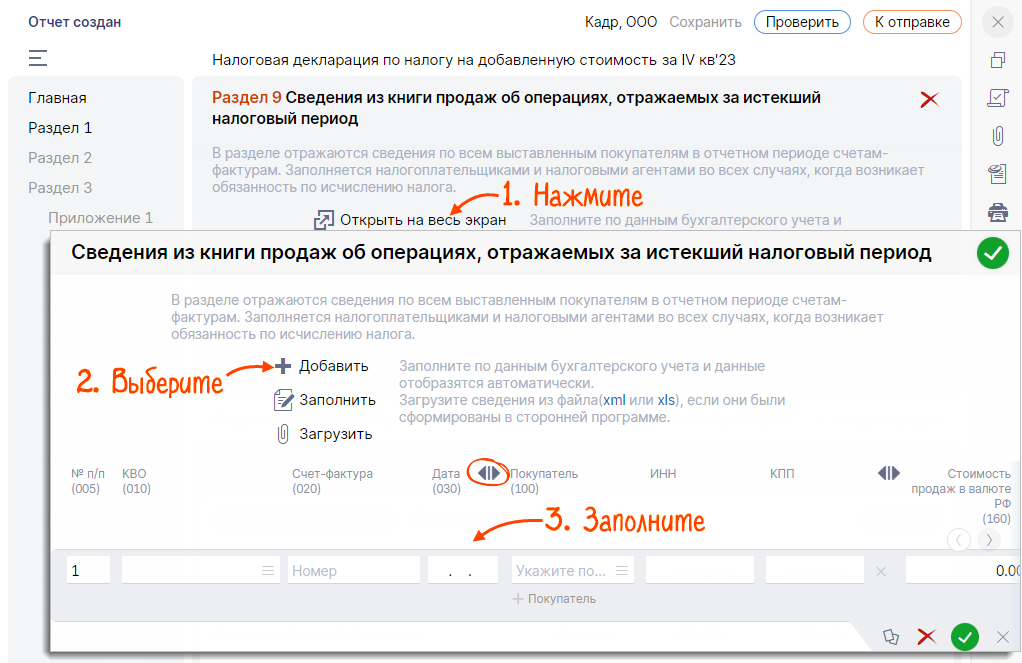

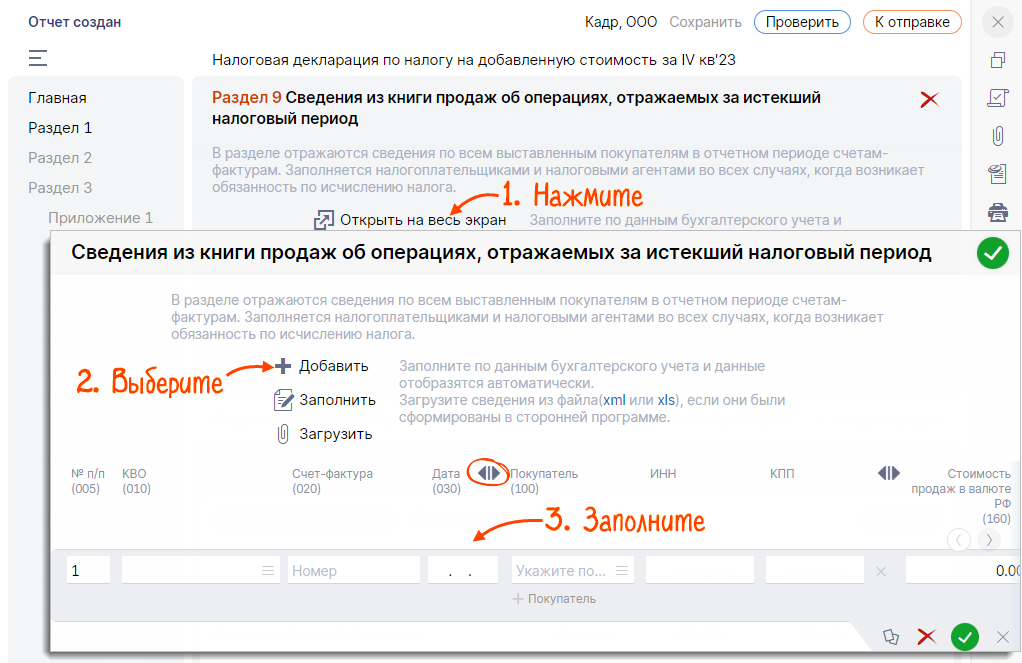

- В разделе нажмите «

Открыть на весь экран». Кликните «Добавить» и заполните счет-фактуру. Нажмите

Открыть на весь экран». Кликните «Добавить» и заполните счет-фактуру. Нажмите  , чтобы заполнить необязательные поля: например, дату и номер исправления/корректировки счета-фактуры, данные документа.

, чтобы заполнить необязательные поля: например, дату и номер исправления/корректировки счета-фактуры, данные документа.

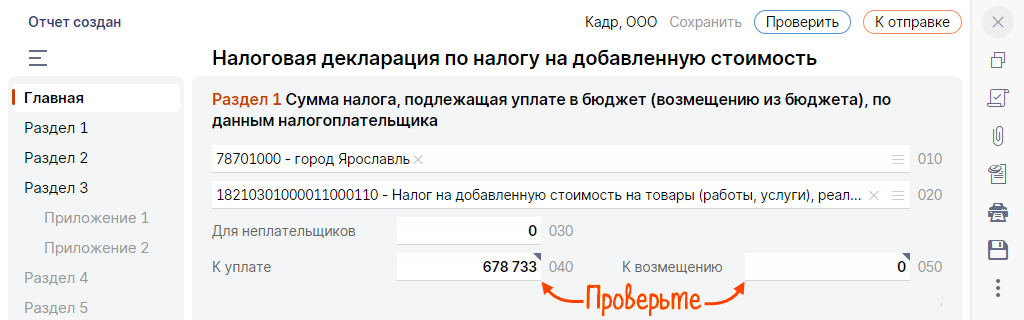

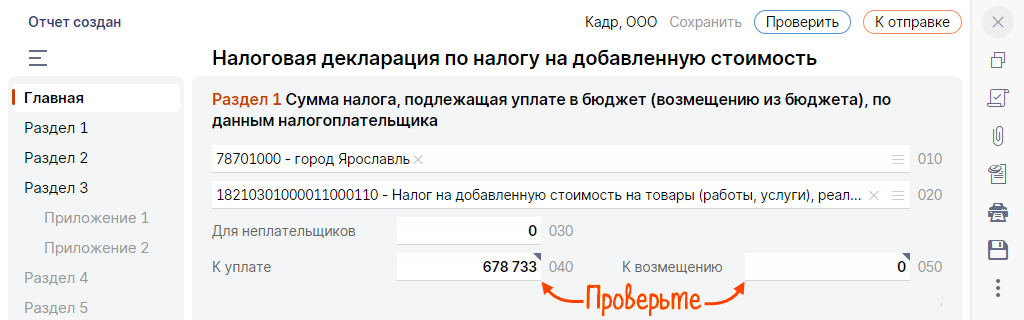

- В разделе 1 проверьте суммы в строках 040 и 050 — они заполнены по данным разделов 2-7.

Если в декларации есть раздел 12, укажите сумму налога в строке 030.

- Сверьте данные счетов-фактур с контрагентами. Это снизит риск получения отказа от налогового органа.

- Нажмите «Проверить» и, если ошибок нет, кликните «К отправке».

Отчет считается принятым, когда инспекция пришлет извещение о вводе.

Часто задаваемые вопросы

СБИС 2.4 больше не поддерживается. Для создания и отправки отчетности, обработки требований используйте Saby Report или СБИС 2.5 (если у вас нестабильный интернет).

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.